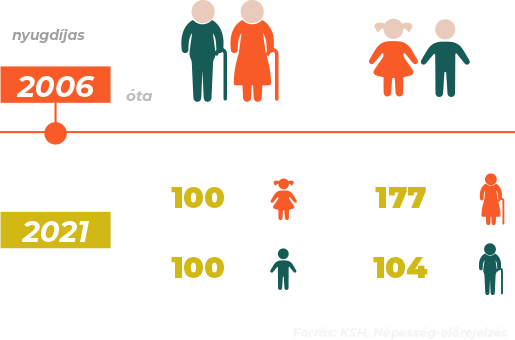

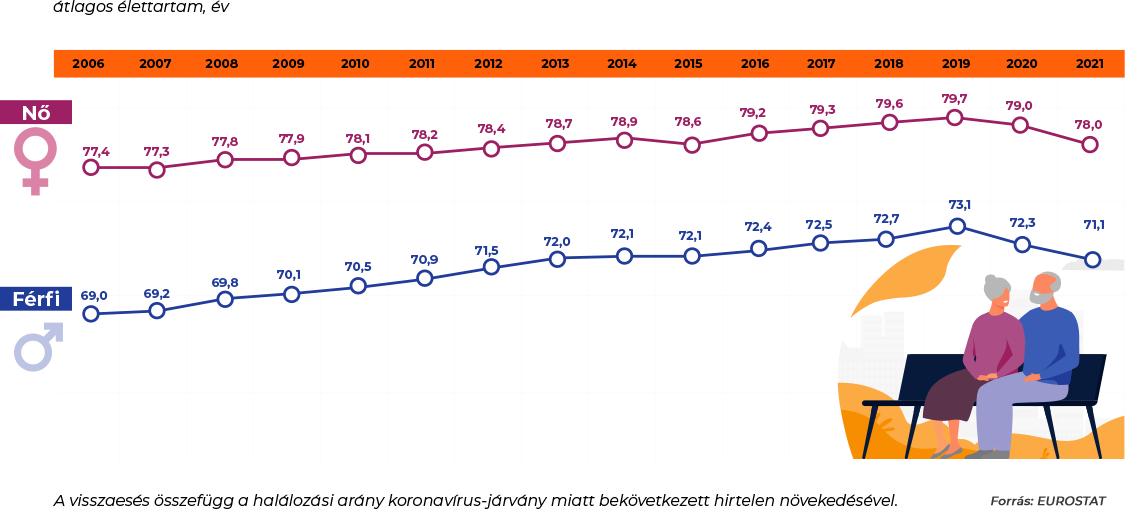

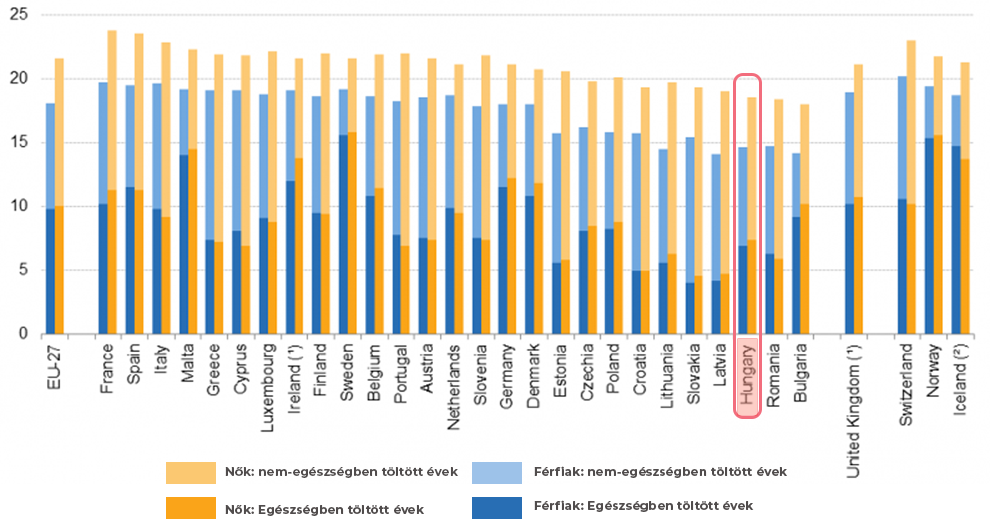

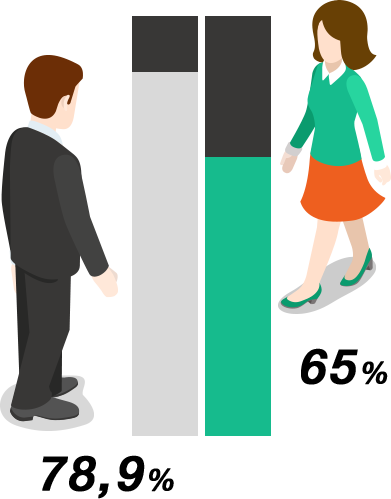

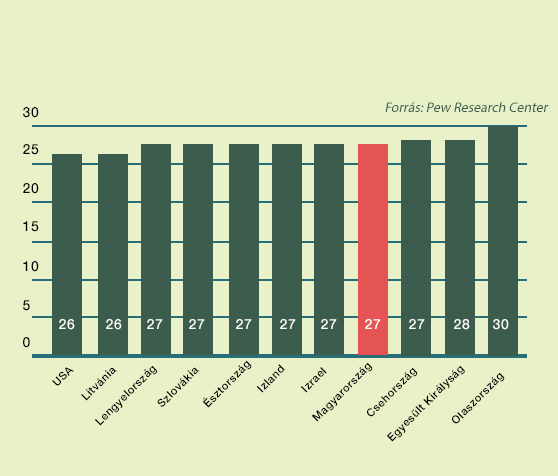

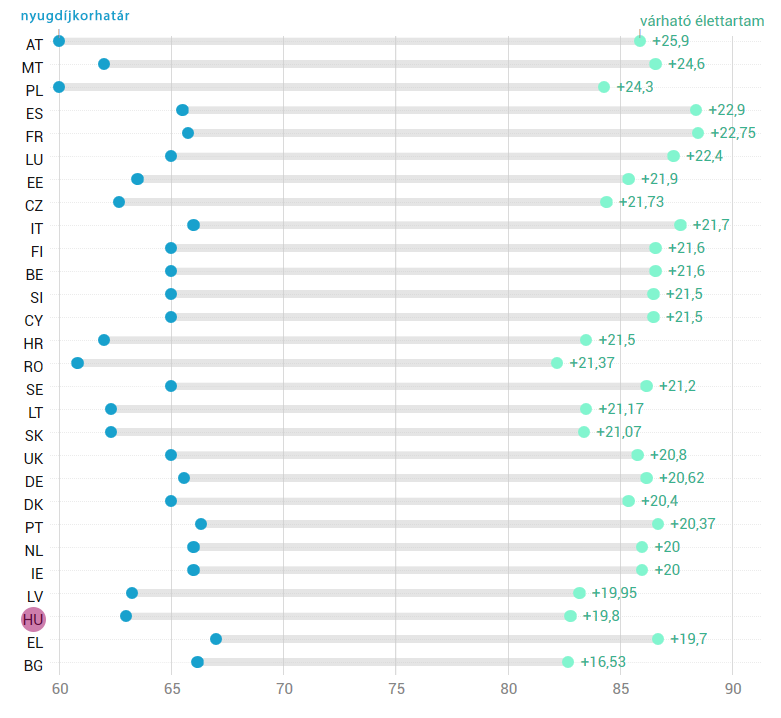

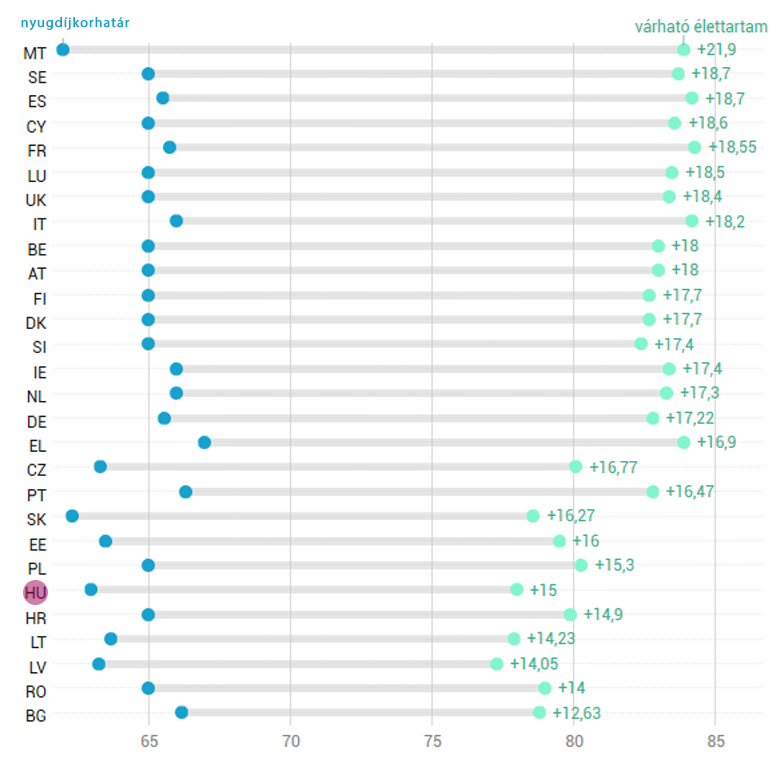

Jó, ha tudod, hogy nem csak a születéskor, de a 65 éves korban várható élettartam is emelkedik. Hazánkban 2019-ben egy 65 éves átlagosan még közel 17 évvel, vagyis ennyi nyugdíjban töltött évvel számolhatott. A nők ennél hosszabb időt, 18,6 évet, a férfiak 14,8 évet töltenek el nyugdíjban. Mindez azt is jelenti, hogy az idősebb nők nagyobb valószínűséggel élnek egyedül, mint az idősebb férfiak. Összességében tehát jó, ha számolsz azzal, hogy akár évtizedekig kell majd gondoskodnod a saját megélhetésedről.

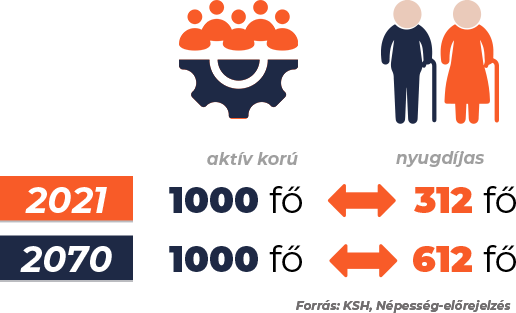

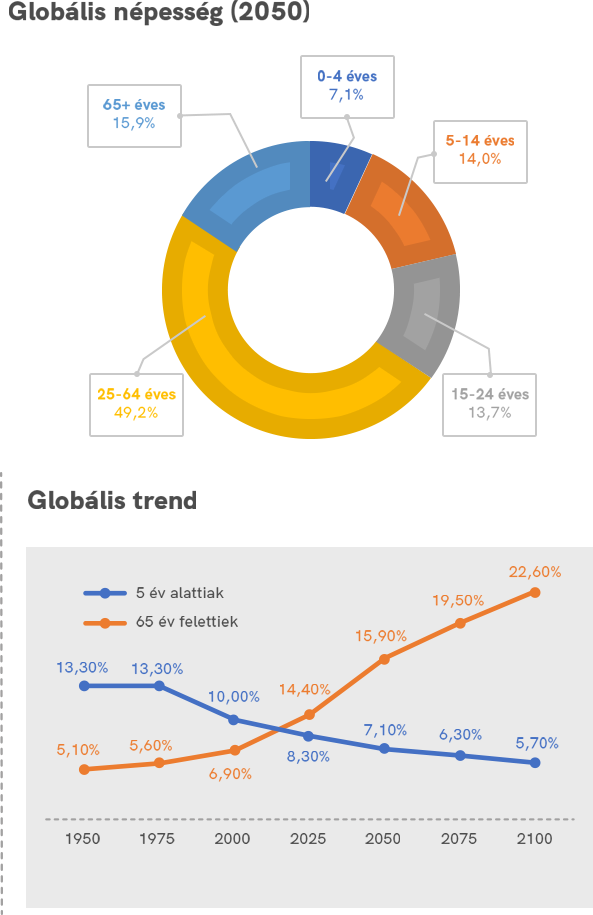

A demográfiai változásokkal magyarázható az is, hogy 2050-re a magyar népesség 35 százaléka 65 éven felüliekből áll majd, és az ő eltartásuk költségei jóval magasabbak a fiatalkorúakénál, ami szintén arra utal, hogy érdemes az öngondoskodásra koncentrálnod.

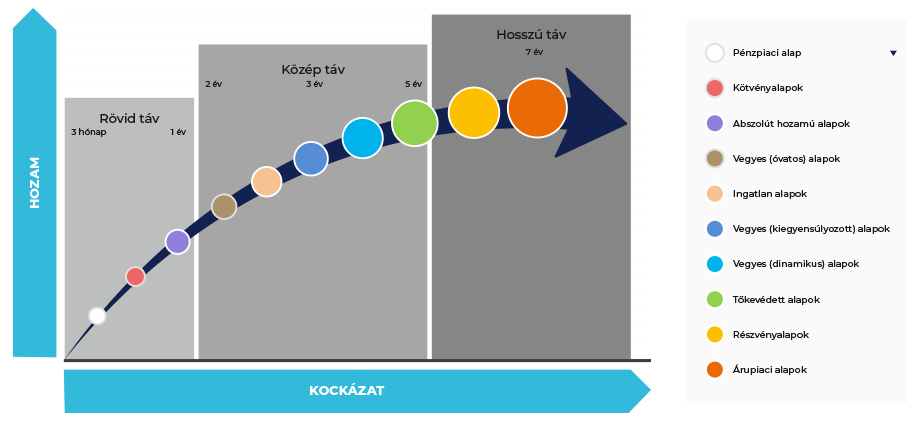

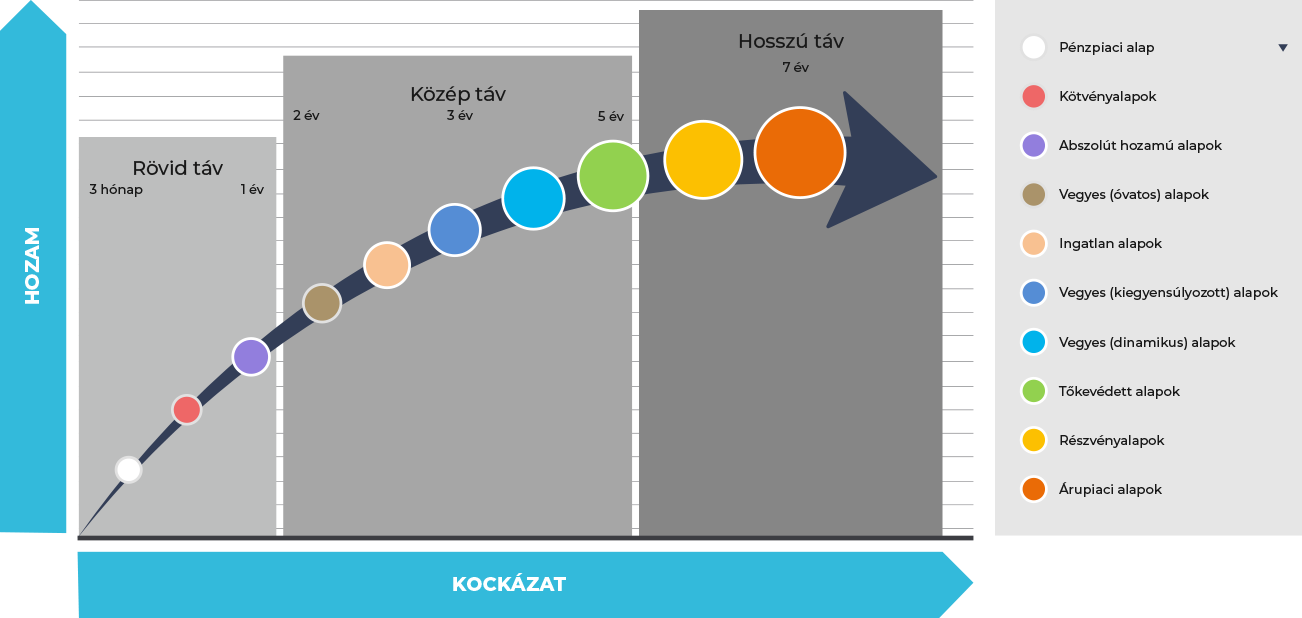

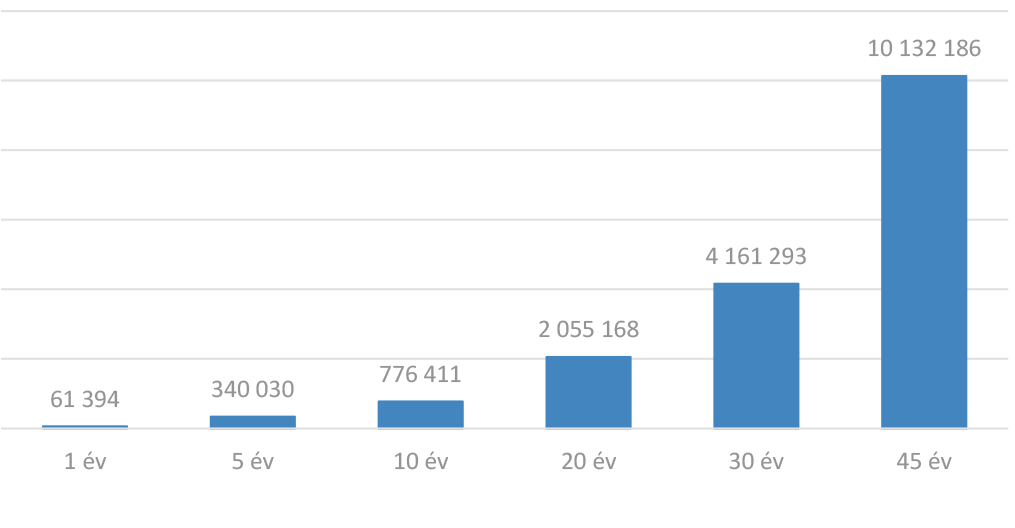

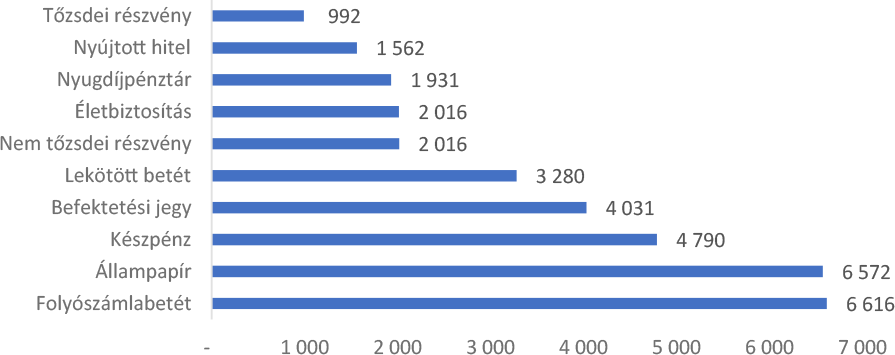

Arról, hogy mekkora összegű megtakarításra lehet szükséged, ezt hogyan tudod összegyűjteni, milyen eszközökben érdemes tartanod, illetve, hogy aktuális életkorodnak megfelelően milyen pénzügy célokra érdemes koncentrálnod, rengeteg hasznos információt szerezhetsz oldalunkon. Kattints az alábbi gombokra.